Résultats d'une étude sur la distribution hôtelière en Europe : renouveau des réservations directes

Hotellerie Distribution ReservationEnLigne Booking.com AgenceDeVoyagesEnLigne RestaurationLa 5e étude sur le marché européen de la distribution hôtelière, réalisée par Hotrec (association faîtière des hôtels, restaurants et cafés) et l'Institut Tourisme de la HES-SO Valais-Wallis, est publiée aujourd'hui. Les résultats sont basés sur les observations de près de 3900 hôtels à travers l'Europe, recueillies entre janvier et avril 2022 et en référence à l'année 2021 (année de pandémie).

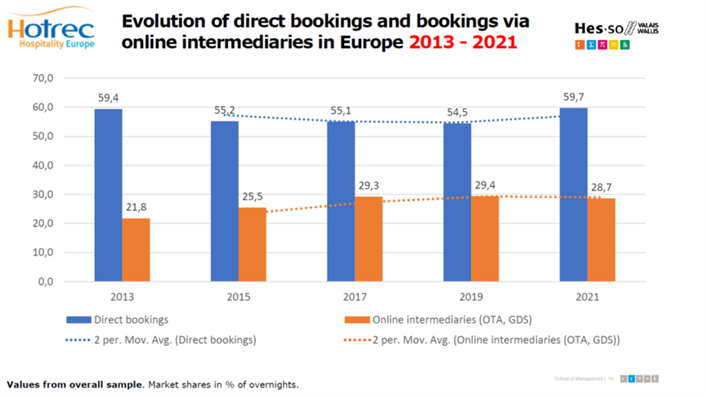

Evolutions du marché de la distribution hôtelière entre 2013 et 2021

Cette étude montre qu'entre 2013 et 2021, la part de marché des agences de voyages en ligne (OTA) a constamment augmenté dans le secteur hôtelier européen, passant de 19.7% en 2013 à 29.2% en 2019 (résultats pondérés incluant les données des chaînes d'hôtels). Dans le même temps, la part des réservations directes a diminué de plus de 10%, passant de 57.6% en 2013 à 47% en 2019.

Les résultats de 2021 montrent que la dépendance des hôtels envers les OTA est restée pratiquement au même niveau qu'en 2019, alors que les réservations directes ont significativement augmenté durant la pandémie. Selon les résultats de l'étude, la part des OTA en 2021 était de 28.8% alors que les réservations directes sont passées à 55.2%, soit 8% de mieux qu'en 2019.

Qui domine le marché des agences de voyages en ligne (OTA) ?

Deux acteurs, Booking Holding et Expedia Group, dominent le marché des agences de voyages en ligne, avec une part cumulée d’environ 84%. Booking Holding est de loin l'acteur le plus influent. Sa domination a augmenté au cours des 8 dernières années de plus de 11%, passant de 60% en 2013 à 71,2% de part de marché en 2021. Durant la pandémie, Expedia a connu une baisse de sa part de marché qui peut s'expliquer par une présence principalement sur le segment des hôtels de luxe et d'affaires dans les grandes villes.

La relation OTA - hôtel

En ce qui concerne certains aspects des relations avec les OTA, la plupart des hôteliers (55%) se sentent poussés à accepter les conditions des plateformes (par exemple, en ce qui concerne la politique d'annulation, les remises spéciales) que les hôtels n'offriraient pas volontairement. Comme prévu, plus le volume de nuitées générées par les OTA dans un hôtel est élevé, plus la pression perçue est forte. Le taux de commission standard est resté le même pour près de 71% des répondants, mais pour une part importante des hôtels, 26%, le taux de commission a augmenté.

Technologie de distribution

Par rapport à 2013, l'utilisation de gestionnaires de canaux a légèrement augmenté, passant de 39% à 47%, et la proportion d'hôtels gérant manuellement les tarifs et les disponibilités a diminué de 56% à 37% en 2021. En 2021, environ 80 % des personnes interrogées dans le cadre de l'enquête connaissent les possibilités d'intégration avec les métamoteurs de recherche de voyages et ce canal de distribution est utilisé par 41 % des hôtels. En 2021, Hotel Ads by Google est le leader du marché (73 %), suivi de TripAdvisor (57 %) et de Trivago (44 %). En 2013, TripAdvisor était la plateforme de méta-recherche dominante avec une part d'utilisation de 71 %.

Cette série d'étude, sous la supervision du Prof. Roland Schegg, a débuté en 2014 et son objectif est de suivre l'évolution des canaux de distribution au sein de l'industrie hôtelière européenne avec un accent particulier sur le rôle des agences de voyage en ligne (OTA). La présente étude permet donc d'illustrer l'évolution des canaux de distribution et des acteurs pour les années pré-pandémiques 2013, 2015, 2017 et 2019 ainsi que pour l'année pandémique 2021.

Télécharger le rapport en intégralité

Image à la Une : ©Shutterstock